Инвестиционный портфель представляет собой совокупность активов, принадлежащих вам, которые могут включать акции, облигации и криптовалюты. Инвестирование — это неотъемлемая часть стратегии долгосрочного финансового успеха, и в наши дни это становится все более актуальным в свете растущего числа инвестиционных возможностей, включая мир криптовалют.

| Вопрос | Ответ |

| Почему ребалансировка важна? | Ребалансировка инвестиционного портфеля важна для поддержания желаемого распределения активов и контроля над уровнем риска. Она помогает инвестору вернуть портфель к исходному состоянию, удерживая его в соответствии с финансовыми целями и готовностью к риску. |

| Как часто следует ребалансировать портфель? | Частота ребалансировки зависит от индивидуальных обстоятельств и стратегии инвестора. Обычно рекомендуется рассматривать ребалансировку ежегодно или при значительных изменениях в рыночных условиях. |

| Какие факторы влияют на решение о ребалансировке? | Решение о ребалансировке зависит от изменений в ценах активов, финансовых целей, готовности к риску и временного горизонта инвестора. Если актив значительно вырос или упал в цене, может потребоваться коррекция портфеля. Ребалансировка также может быть необходима при изменении финансовых целей или готовности к риску. |

Анализ готовности к риску

Готовность к риску — ключевой аспект инвестиционного планирования. Она отражает вашу способность справляться с возможными потерями. Если вы начинающий инвестор, важно учитывать несколько факторов, таких как ваши финансовые цели, текущее финансовое положение и понимание инвестиционных продуктов.

Формулирование целей

Определение ваших финансовых целей — первый шаг в определении готовности к риску. Долгосрочные цели могут включать в себя накопление средств на пенсию или создание капитала для будущих поколений. Краткосрочные цели могут быть связаны с покупкой автомобиля или получением образования в ближайшем будущем. Ваши цели влияют на вашу способность принимать риски и определяют временной горизонт ваших инвестиций.

Управление рисками и финансовым положением

Текущее финансовое положение и обязательства также играют важную роль в процессе инвестиций. Учитывая текущие финансовые обязательства, вы можете определить, сколько средств вы можете позволить себе инвестировать, не забывая обязательства, такие как счета, долги и другие расходы.

Инвесторы со стабильным доходом и достаточными резервами на случай неожиданных событий могут рассматривать более рискованные инвестиции, включая криптовалюты. Однако важно, чтобы ваши резервы были достаточными, чтобы покрыть ваши обязательства в случае неожиданных расходов, таких как медицинские счета или ремонт дома.

Для тех, кто только начинает накапливать финансовый подушечек на «черный день», возможно, стоит рассмотреть инвестирование крупных сумм с целью обеспечения финансовой безопасности в будущем, не приходя к ситуации, когда приходится вынужденно продавать активы с высоким риском и нести убытки.

Инвестирование в Перспективу: Развивайте Свой Инвестиционный Портфель с Умом

Инвестиции — это ключевой момент в строительстве финансового благосостояния. Как инвестор, ваша цель — увеличивать свой капитал, чтобы обеспечить финансовую устойчивость и достичь финансовых целей. Однако успех инвестиций требует не только понимания рисков, но и разработки стратегии и управления портфелем с умом.

Разнообразие активов: секрет долгосрочного успеха

Ваш инвестиционный портфель должен быть разнообразным. Вкладывая средства в различные активы, такие как акции, облигации и криптовалюты, вы уменьшаете риски и повышаете потенциальную доходность. Разнообразие помогает балансировать потери в одном активе за счет прибыли в другом.

Временной горизонт: определите свой инвестиционный горизонт

Понимание временного горизонта — ключевой аспект в формировании стратегии инвестирования. Если ваши цели долгосрочные, вы можете позволить себе больше риска в вашем портфеле, так как у вас есть больше времени на восстановление от потенциальных потерь. Краткосрочные цели могут потребовать более консервативного подхода.

Планирование и адаптация: ключи к успеху

Планирование — это неотъемлемая часть инвестиций. Создайте план, который соответствует вашим целям, рисковым предпочтениям и финансовому положению. Однако не забывайте, что рынок изменяется, и ваша стратегия также должна адаптироваться к новым условиям.

Советы от эксперта: поиск помощи и советов

Если вы не уверены в своих знаниях и навыках, рассмотрите возможность обращения к профессиональным финансовым консультантам или экспертам по инвестициям. Они могут помочь вам разработать оптимальную стратегию и принимать обоснованные решения.

Мастерство инвестирования: знание классов активов

В мире инвестирования, одним из важнейших аспектов, которые следует учитывать при определении своей готовности к риску, является знание различных классов активов и опыт работы с ними. Это особенно актуально, когда дело касается криптовалют. Если вы обладаете глубоким пониманием криптовалютного рынка и умеете эффективно управлять криптокошельками, то у вас будет больше уверенности в управлении рисками, связанными с этими активами.

Однако для новичков в мире криптовалют, рекомендуется начать с небольшого капитала и постепенно увеличивать инвестиции по мере накопления опыта на волатильном криптовалютном рынке.

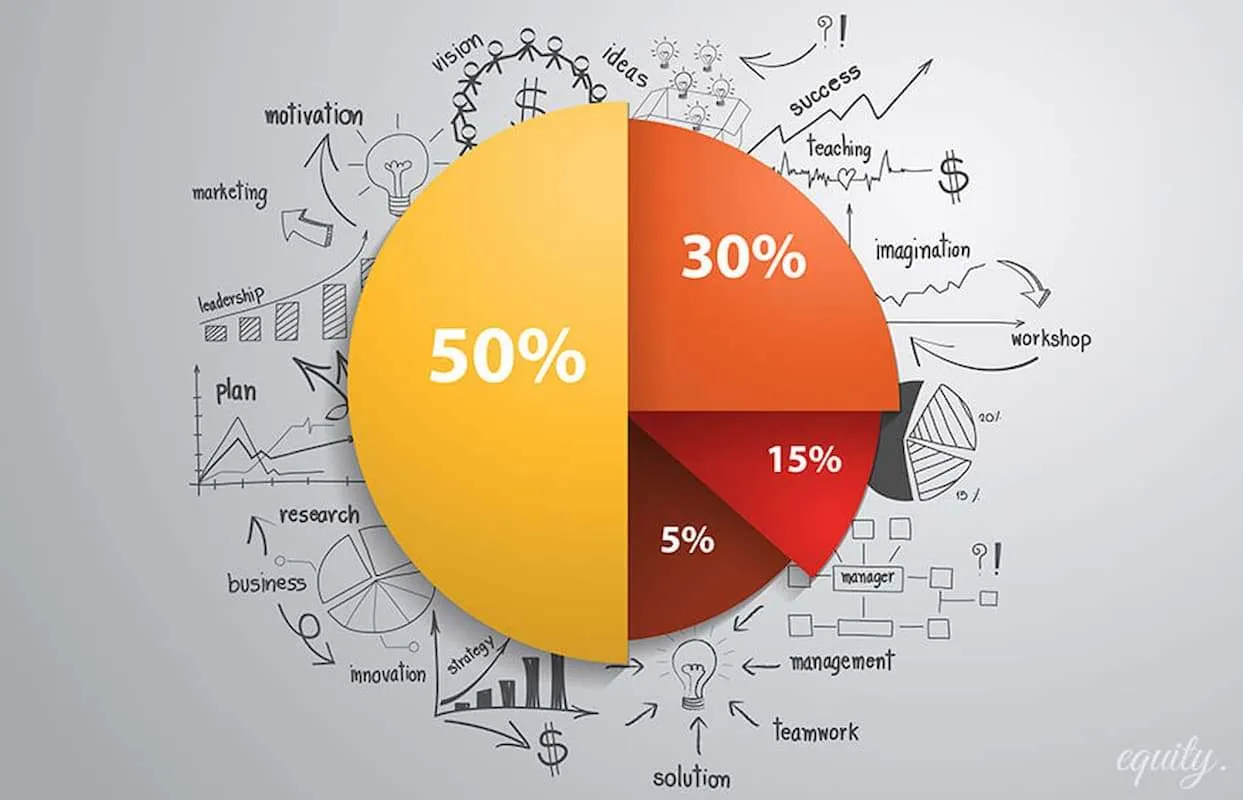

Балансировка активов: создание устойчивого инвестиционного портфеля

Процесс балансировки активов, или распределения активов, представляет собой важную часть стратегии инвестирования. Он заключается в разделении инвестиций между различными классами активов, такими как акции, облигации, наличные средства и альтернативные инвестиции, включая криптовалюты. Правильное сочетание активов может дать вам преимущество в достижении ваших финансовых целей.

Консервативные инвесторы, как правило, предпочитают увеличивать долю облигаций и наличных средств в своем портфеле, тогда как инвесторы с более долгосрочным временным горизонтом увеличивают долю акций и криптовалют. Важно отметить, что распределение активов может потребовать пересмотра с течением времени, особенно при изменении ваших инвестиционных целей и готовности к риску.

Например, инвестор с значительными сбережениями может решить вложить 70% своего капитала в акции, 20% — в облигации и 10% — в наличные средства. Это довольно рискованное решение, но при наличии достаточных резервов на случай неожиданных расходов, таких как медицинские счета, можно принимать такой риск.

С другой стороны, инвестор, стремящийся к скорой пенсии, может предпочесть уделять больше внимания облигациям и наличным средствам, а долю акций и криптовалют оставить на второстепенные цели. При наличии достаточных средств для обеспечения жизни на пенсии инвестор может рассмотреть варианты с более рискованными активами.

Диверсификация: защита от рисков

Диверсификация — это ключевая стратегия для снижения рисков в инвестиционном портфеле. Путем разнообразия инвестиций в различных активах, инвестор может уменьшить потенциальные убытки, которые могут возникнуть из-за колебаний цен отдельных акций и криптовалют. Для уменьшения риска, связанного с концентрацией инвестиций в определенных географических областях или отраслях, инвесторы могут распределить свои инвестиции по разным классам активов, секторам и регионам.

Инвесторы могут также использовать взаимные фонды (паевые фонды) или биржевые фонды (ETF) для диверсификации. Эти инвестиционные продукты предоставляют доступ к широкому спектру активов и позволяют инвесторам распределить свои средства между разными акциями и облигациями, даже без непосредственной покупки каждой из них. Однако следует помнить, что диверсификация не гарантирует прибыль и не исключает риски инвестирования. Это эффективная стратегия, но она также сопряжена с потенциальными рисками.

Итак, инвесторы могут выбрать различные способы диверсификации своих инвестиций, включая отдельные акции, облигации и криптовалюты. Однако перед инвестированием необходимо провести тщательный анализ, учитывая риски и потенциал каждой инвестиции. Корректное исследование поможет сделать обоснованный выбор, который соответствует вашим финансовым целям и готовности к риску. Рекомендуется использовать финансовые ресурсы, такие как Morningstar, Bloomberg и CoinMarketCap, чтобы получить дополнительную информацию и аналитику.

Мастерство контроля и ребалансировки инвестиционного портфеля

Создание инвестиционного портфеля — это лишь начало пути к финансовой стабильности. Поддержание и эффективное управление портфелем требует постоянного внимания и корректировок. Инвесторам необходимо регулярно пересматривать свои портфели, чтобы поддерживать желаемое распределение активов.

Иногда корректировка портфеля также может быть необходима при изменении инвестиционных целей или готовности к риску. Представьте, что у инвестора есть диверсифицированный портфель, включающий 60% акций, 30% облигаций и 10% наличных средств. В определенный момент, при улучшении его финансовой ситуации, готовность к риску может возрасти, и он может быть готов взять на себя дополнительный риск ради потенциально более высоких доходов. Путем тщательного анализа инвестиций, инвестор может решить сократить долю наличных средств и увеличить вложения в криптовалюту. Этот шаг увеличит его потенциал для получения высокой прибыли, но также повысит уровень риска.

Ребалансировка портфеля может также включать в себя отказ от рискованных активов в пользу более консервативных вариантов. Например, инвестор, приближающийся к пенсии, может решить избавиться от акций и оставить только облигации и наличные средства, чтобы минимизировать риски перед выходом на пенсию.

Важно отметить, что корректировка портфеля на основе готовности к риску — это индивидуальное решение инвестора, которое требует внимательного анализа и соответствия финансовым целям и стратегии инвестиций. Кроме того, необходимо регулярно пересматривать и пересматривать портфель по мере приближения к своим финансовым целям.

Итог

Создание и управление инвестиционным портфелем — это сложный процесс, который требует времени, терпения и объективной оценки вашей текущей и будущей финансовой ситуации. Не существует универсального подхода к формированию инвестиционного портфеля, и каждый инвестор должен учитывать свою готовность к риску и инвестиционные цели.

Для начинающих инвесторов важно помнить, что при поиске подходящих активов необходимо оставаться осмотрительными и избегать слишком обещающих финансовых рекомендаций и обещаний «быстрой прибыли при минимальных рисках». Путь к финансовой успешности может быть долгим, но с опытом и правильным управлением портфелем вы сможете добиться своих финансовых целей.